Bankwirtschaft

Banken berufen sich darauf, das Kundenvertrauen zu haben. Aber möglicherweise überschätzen sie die Strahlkraft ihrer Marken. Denn die Kunden empfinden Paypal auch als sicher — Jochen Siegert, Finleap

Aktuelle Herausforderungen für Bankinstitute

Das Geschäftsmodell von klassischen Retail-Banken basiert auf einigen fundamentalen Faktoren:

- Banken sind lokal aufgestellt

- Bank-Dienstleistungen basieren auf Vertrauen

- Das Bankensystem ist generell instabil –> Im Rahmen der Regulierungen wird die Sicherheit innerhalb einer Bankdienstleistung auf der einen Seite gewährleistet, macht die Bank aber auf der anderen Seite ineffizient und träge in ihren Handlungen und Transaktionen.

- Banken produzieren Informationen, fungieren als „Monitor“ des Finanzsektors und bieten – im Idealfall innerhalb langlebiger Kundenbeziehungen – passende Finanzprodukte an.

Nach der Finanzkrise 2011 hat sich das System jedoch komplett gewandelt – in eher kurzlebige Kundenbeziehungen und wenig Vertrauen in den Bankberater sowie in die Bank. Kein Wunder also, dass das Internet als starkes Medium und als Informationsplattform für den Kunden seinen Siegeszug hielt und sich entsprechend etabliert hat. Klassische Finanz- und Bankgeschäfte stehen nach wie vor auf der einen Seite. Mittels innovativer Technologien haben sich nun jedoch auch digitale Plattformen und -lösungen entwickelt – FinTechs wie z.B. Wikifolio, Fidor Banking und PayPal sei Dank. Zudem erscheinen am Horizont globale Player wie Google und Amazon, die bereits über Banklizenzen verfügen und diese bald nutzen werden. Dieser Konkurrenz ist nicht durch Sparprogramme oder ruinöse Sonderkonditionen für Kunden beizukommen, sondern nur durch einen eigenen, netzwerkzentrierten Ansatz, der proaktiv nach neuen, nachhaltigen Geschäftsmodellen auch in Zeiten niedrigster Zinsen sucht.

Auf die aktuellen Veränderungen im Retailbanking möchten wir im weiteren Verlauf kurz in den Kategorien Kundenschnittstelle, Geschäfts- und Operating Modell, Wettbewerbsumfeld sowie Innovationsfähigkeit näher eingehen:

Kundenschnittstelle

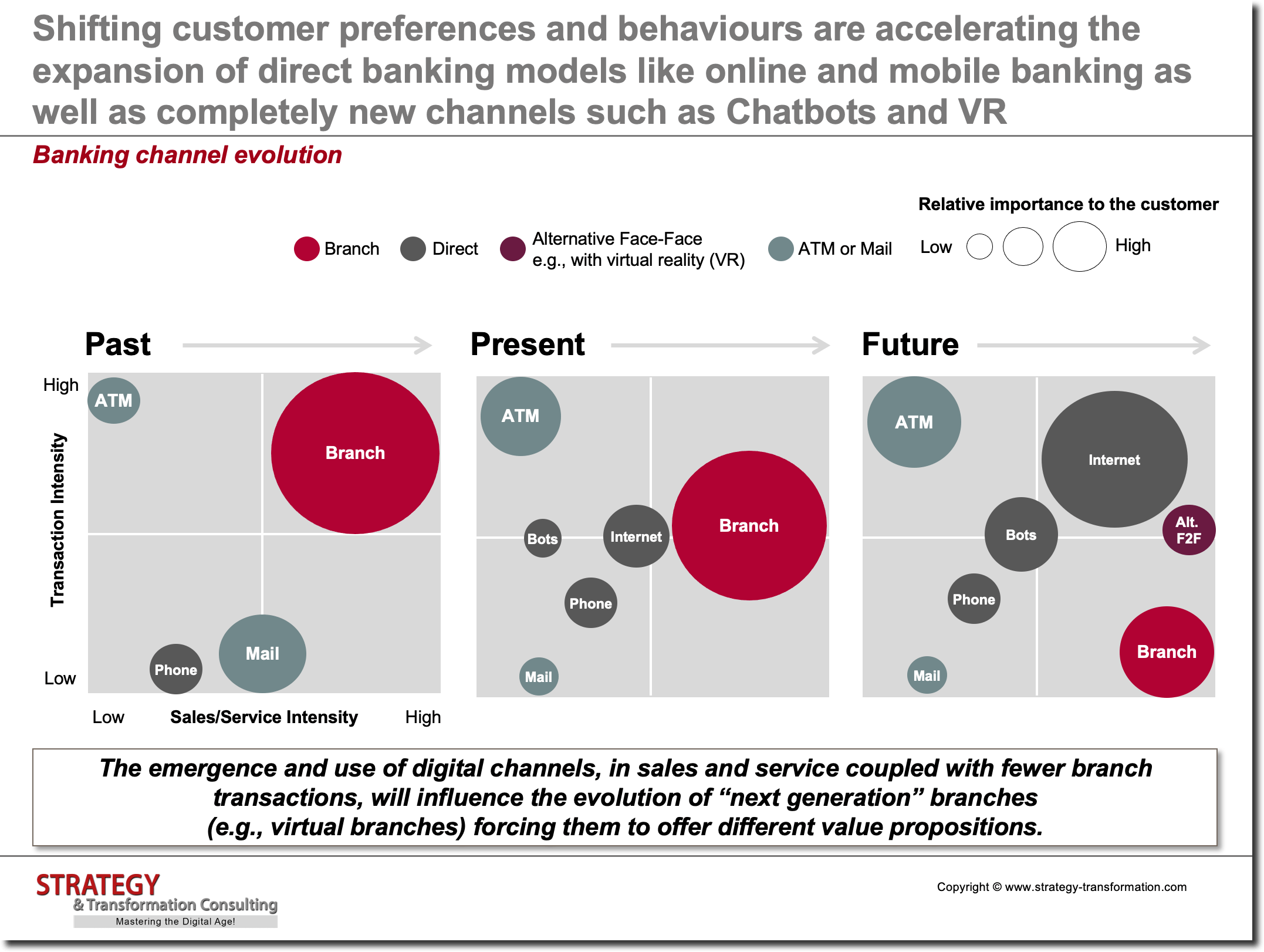

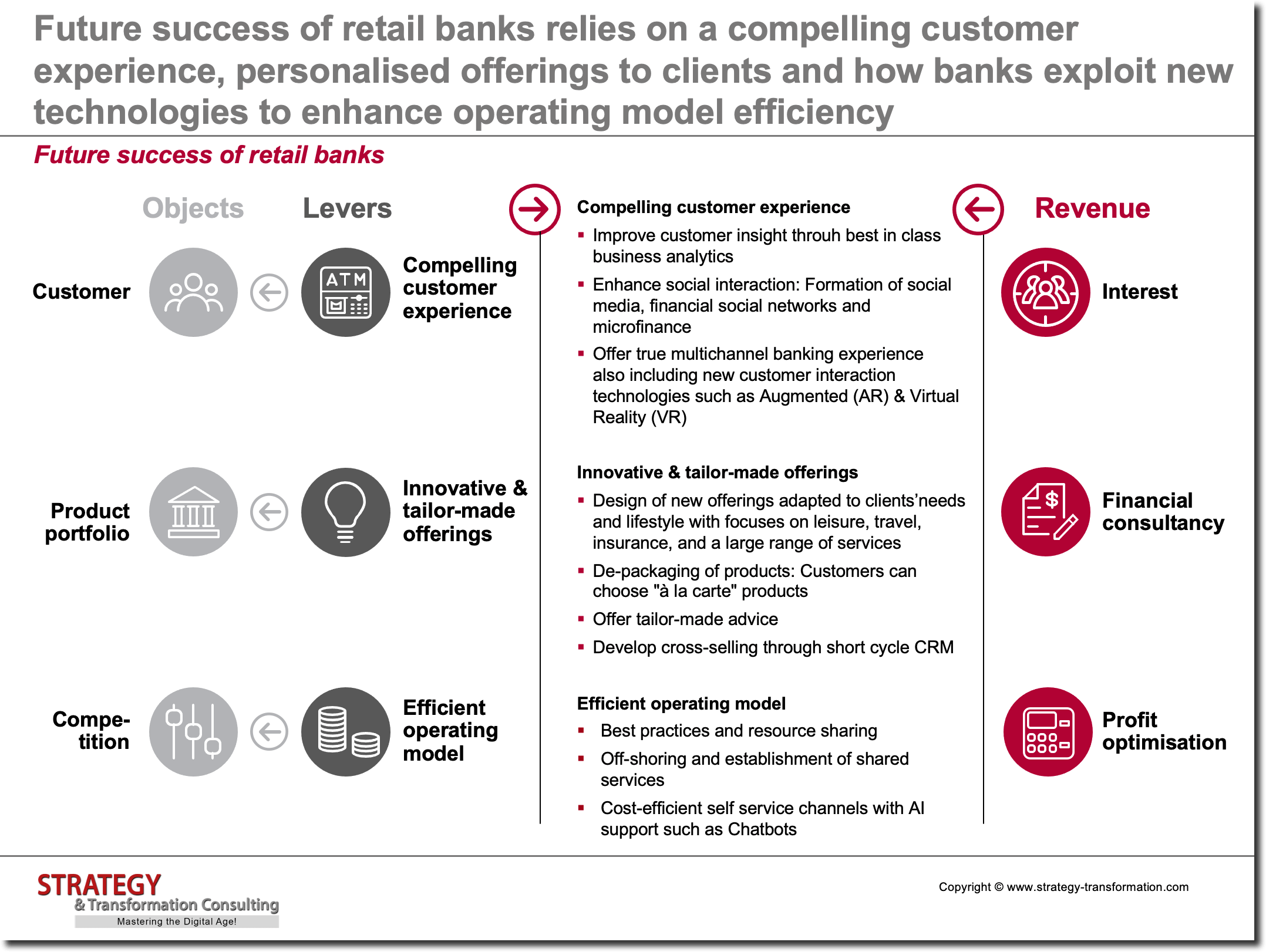

Das klassische Geschäftsmodell im Retailbanking basiert weitgehend auf dem persönlichen Kundenkontakt (Eins-zu-Eins-Beziehung). Die Erfahrungen welche viele Kunden mit Ihren Bankinstituten in der Finanzkrise gemacht haben, hat zu wachsendem Misstrauen der Konsumenten gegenüber der traditionellen Unternehmenskommunikation geführt. Die hohe Akzeptanz und Penetration von mobilen Endgeräten und Web 2.0-Tools wie Social Media, Kollaborations-Anwendungen, Smartphones und Tablet-Computer verändern die Art, wie Menschen Informationen austauschen, lernen, kommunizieren und interagieren. Kommunikation als menschliches Grundbedürfnis wird dabei nicht nur ortsungebunden sondern – vor allem im Rahmen von Communities – verändert sich zu einer Eins-zu-vielen-Beziehung. Zusätzlich bildet sich mit dem digitalen Meinungsführer eine neue wichtige Rolle im Internet heraus, welche bei den Community Mitgliedern als besonders vertrauenswürdig und kompetent (z.B. auch in Finanzfragen) gilt. Diese Veränderungen wirken sich auf alle Aspekte aus wie Konsumenten nach Finanzdienstleistungen suchen, Angebote bewerten und letztendlich auch kaufen.

Geschäfts- und Operating Modell

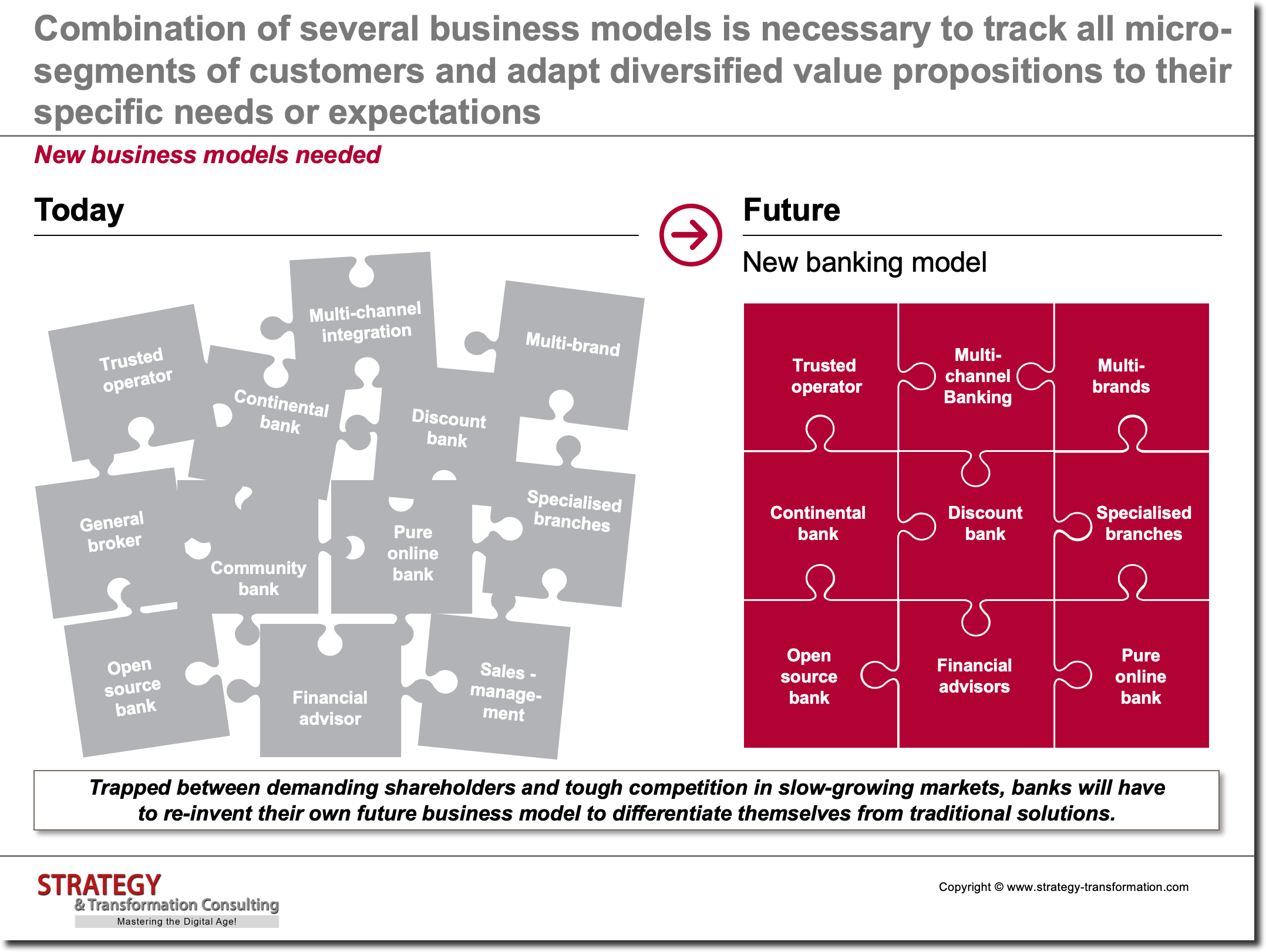

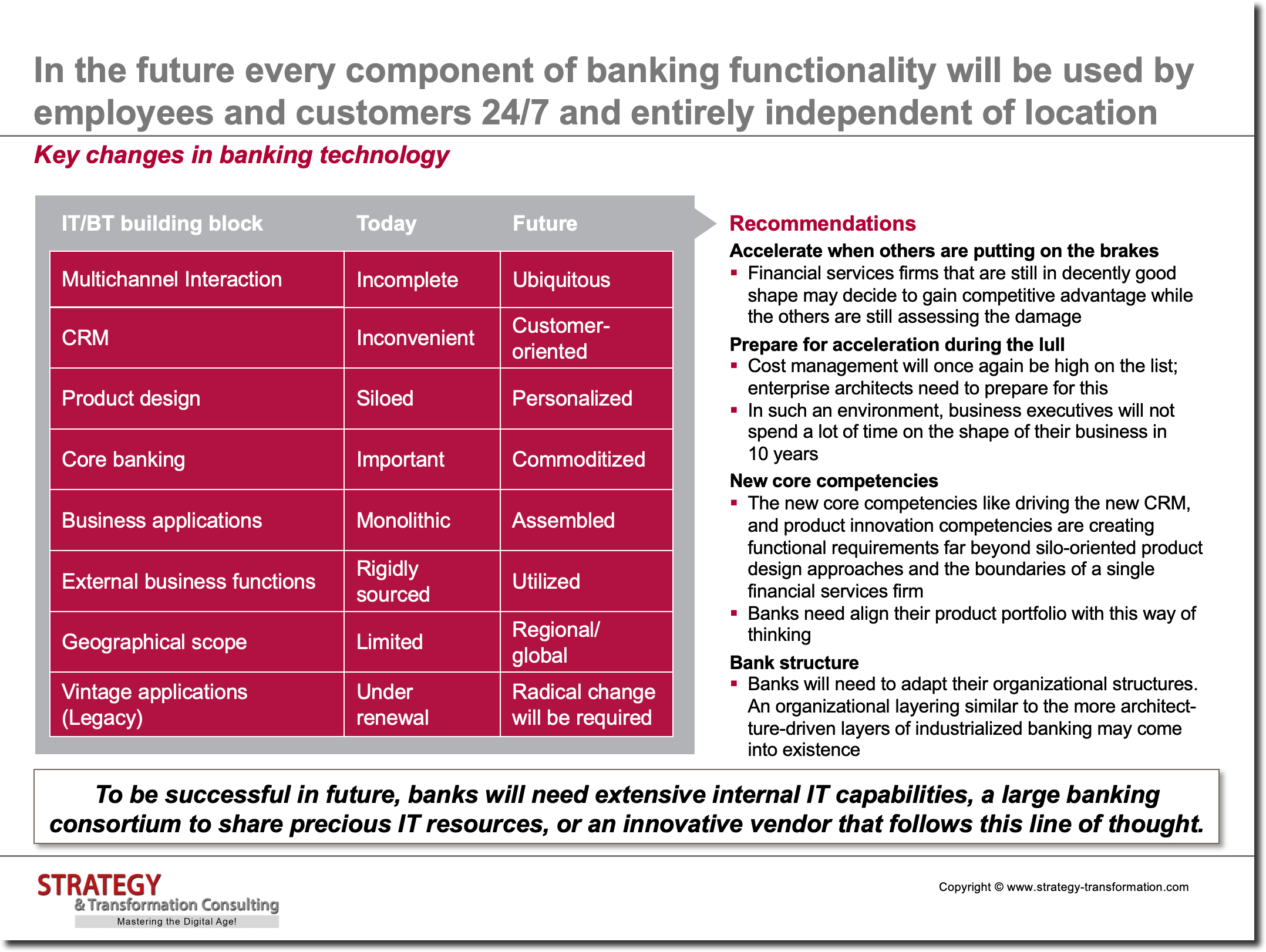

Transaktionsorientierte vs. kundenzentrierte Ausrichtung: Kontinuierlicher Wachstums- und Effizienzsteigerungsdruck hat Banken zu Transaktionsmaschinen gemacht. Dabei wurden die meisten kundenorientierten Prozesse so strukturiert, um entweder Kosten zu sparen, Umsatz zu generieren oder eine Kombination aus beidem zu erreichen. Während die Banken in Erster Linie damit beschäftigt waren große Transaktionsmengen möglichst standardisiert abzuarbeiten, sind neue Konkurrenten aus z. T. anderen Branchen mit kundenorientiertem Ansatz am Horizont erschienen. Neue Technologien wie z.B. Blockchains können Überweisungen, Kredite und Wertpapierhandel schneller und günstiger machen – und Institute in Zukunft komplett abschaffen.

Wettbewerbsumfeld

Der Marktplatz-Ansatz von Peer-to-Peer (P2P) Service-Providern birgt für Banken die Gefahr die Kundenschnittstelle zu verlieren. P2P-Service Provider setzten sich wie eine Spinne im Netz, zwischen den Instituten und ihren Kunden und eliminieren damit die Möglichkeit der direkten Kundeninteraktion. Zusätzlich kosten die P2P-Services den Banken wertvolle Marge. Der Vorteil den neuere und kleinere Finanzdienstleier haben darf nicht unterschätzt werden. Diese verfügen im Vergleich zu großen Bankhäusern über meist flexiblere Strukturen und können daher auf Marktveränderungen wesentlich schneller reagieren. Vor dem Hintergrund rasanter technologischer Entwicklungen kann dies u.U. erfolgskritisch sein.

Innovationsfähigkeit

Im Vergleich zu anderen Branchen zeigte sich die Bankenbranche zudem in den letzten Jahrzehnten nicht sonderlich innovativ. Der Geldautomat war eine der letzten großen Neuerungen, welche die Branche auf den Weg gebracht hat. Die sogenannten „Financial Innovations“ mit ihren Derivaten oder Asset Back Securities sind unbestritten, haben jedoch wenig mit den notwendigen technischen Veränderungen, die das Marktumfeld mit sich bringt und erfordert, zu tun. Technische Veränderungen und notwendige Anpassungen, die aus den sich wandelnden Kundenanforderungen heraus entstehen und die das Internet als „Informations- und Käufer-Plattform“ der Zukunft qualifiziert. In den letzten Jahren hat sich ein „Generationenwechsel“ von einer „small world“ hin zur „big world“ entwickelt. Letztere ist von einer vollständigen Virtualität und Digitalisierung geprägt. Getreu dem Motto „Google is my best friend“!

Lösungsansatz

Tatsache ist, dass das Internet „nicht mehr weg geht“. Geänderte Kundenbedürfnisse und ein Generationenwechsel hin zur Digitalisierung bedingen, dass neue Geschäftsmodelle angedacht werden müssen. Ob dies nun mit Blockchains oder ähnlich innovativen Neuerungen passiert oder ohne, wird sich zeigen. Banken müssen in jedem Fall ihre Prozesse und Kundeninteraktionsmanagement neu überdenken, um zukunftsfähig zu bleiben. Fakt ist: Die Veränderungen werden vom Markt und vom Kunden heraus kommen – und dafür sollte das eigene Bankinstitut gut gerüstet sein!

Unser Service Portfolio

Unsere Berater unterstützen seit vielen Jahren einige der größten und bekanntesten Bankinstitute in Europa bei ihren strategischen, markseitigen, strukturellen und transformativen Herausforderungen. Unsere tiefe Branchenexpertise der Bankwirtschaft ermöglicht es uns massgeschneiderte Beratungsprodukte für Ihre spezifischen Herausforderungen anzubieten. Klicken Sie einfach mal in die unten genannten Themenbereiche rein, um mehr zu unserem Service Portfolio zu erfahren!

Unser Kompetenzprofil & Service Offering im Überblick

Ausgewählte Projektreferenzen

Referenzen Finanzdienstleistungen

Unsere Financial Services Kunden (Auswahl)

Unsere Berater haben einige der größten und bekanntesten Finanzdienstleister in Europa unterstützt.

Relevante Publikationen

Das Potenzial von Daten durch Business Analytics voll ausschöpfen!

Building an Agile “Hybrid” Organization

Hebel zur unternehmensweiten und nachhaltigen Profitabilitätssteigerung

Ist Ihre Website fit für gehobene Kundenansprüche und die Seite eins bei Google?

Liquid Storytelling: Was hat mein Unternehmen mit einem Bären zu tun?

Online Content: Ideen für intensiven User-Dialog

Ihre Ansprechpartner

Haben wir Ihr Interesse geweckt? Dann schreiben Sie uns eine kurze Email. Sehr gerne stellen wir Ihnen unsere Branchenkompetenz und dazu passende Beratungsprodukte, Methoden, Projektreferenzen und Publikationen in einem persönlichen Gespräch detailliert vor. Wir freuen uns darauf, Sie kennenzulernen!

Marc R. Esser

Managing Partner

Strategy & Transformation Consulting

Email senden

Christian Koschmieder

Partner, Financial Services Practice

Strategy & Transformation Consulting

Email senden