„Banking is necessary, banks are not!“ – Bleibt für Banken in Zukunft noch ein Stein auf dem anderen?

Der Financial Services Sektor ist von einem massiven Wandel geprägt. Dazu zählen nicht nur das regulatorische Umfeld oder rechtliche Aspekte. Auch Markterfordernisse, gestiegene neue Kundenanforderungen oder politische Rahmenbedingungen wie aktuell der Brexit oder die Währungspolitik der EZB spielen dabei eine zentrale Rolle. Hinzu kommt die Digitalisierung welche die Geschäftsmodelle der Branche aktuell mit voller Wucht trifft. Braucht es in Zukunft überhaupt noch Banken?Dieser Artikel basiert auf einem Vortrag von Prof. Dr. Hans-Peter Burghof auf dem Zweiten Zukunftskongress Digitale Transformation am 09. November in München. Herr Prof. Dr. Burghof ist Inhaber des Lehrstuhls für Bankwirtschaft und Finanzdienstleistungen an der Universität Hohenheim und ein anerkannter Finanzexperte in Deutschland. Mehr zu der Veranstaltungsreihe „Zukunftskongress Digitale Transformation“ finden Sie hier.

Banken waren nicht sonderlich innovativ bisher

Was die Zukunft der Bankenbranche angeht formulierte bereits Bill Gates die Zukunft für Finanzinstitute vor Jahren sehr pointiert: „Banking is necessary, banks are not!“ Im Vergleich zu anderen Branchen zeigte sich die Bankenbranche in den letzten Jahrzehnten nicht sonderlich innovativ. Der Geldautomat war eine der letzten großen Neuerungen, welche die Branche auf den Weg gebracht hat. Die sogenannten „Financial Innovations“ mit ihren Derivaten oder Asset Back Securities sind unbestritten, haben jedoch wenig mit den notwendigen technischen Veränderungen, die das Marktumfeld mit sich bringt und erfordert, zu tun. Technische Veränderungen und notwendige Anpassungen, die aus den sich wandelnden Kundenanforderungen heraus entstehen und die das Internet als „Informations-und Käufer-Plattform“ der Zukunft qualifiziert. In den letzten Jahren hat sich ein „Generationenwechsel“ von einer „small world“ hin zur „big world“ entwickelt. Letztere ist von einer vollständigen Virtualität und Digitalisierung geprägt. Getreu dem Motto „Google is my best friend“ – dementsprechend sollten Banken welche eine Zukunft haben wollen, möglichst schnell umdenken und ihre Geschäftsmodelle und -prozesse an die Herausforderungen anpassen. Im Vergleich zu anderen Industriebereichen (vgl. dazu Beispiele wie die Online-Mode-Plattform „Zalando“ oder Reiseportale) geht es in der Bankenbranche jedoch nur langsam voran. Bankprodukte wie Schecks oder Kreditkarten sind komplett altmodisch – warum aber aus Bankensicht ein „gut funktionierendes System mit derartigen Produkten ändern, das profitabel ist?!

Vertrauensverlust durch Finanzkrise beschleunigt Siegeszug von Fintechs

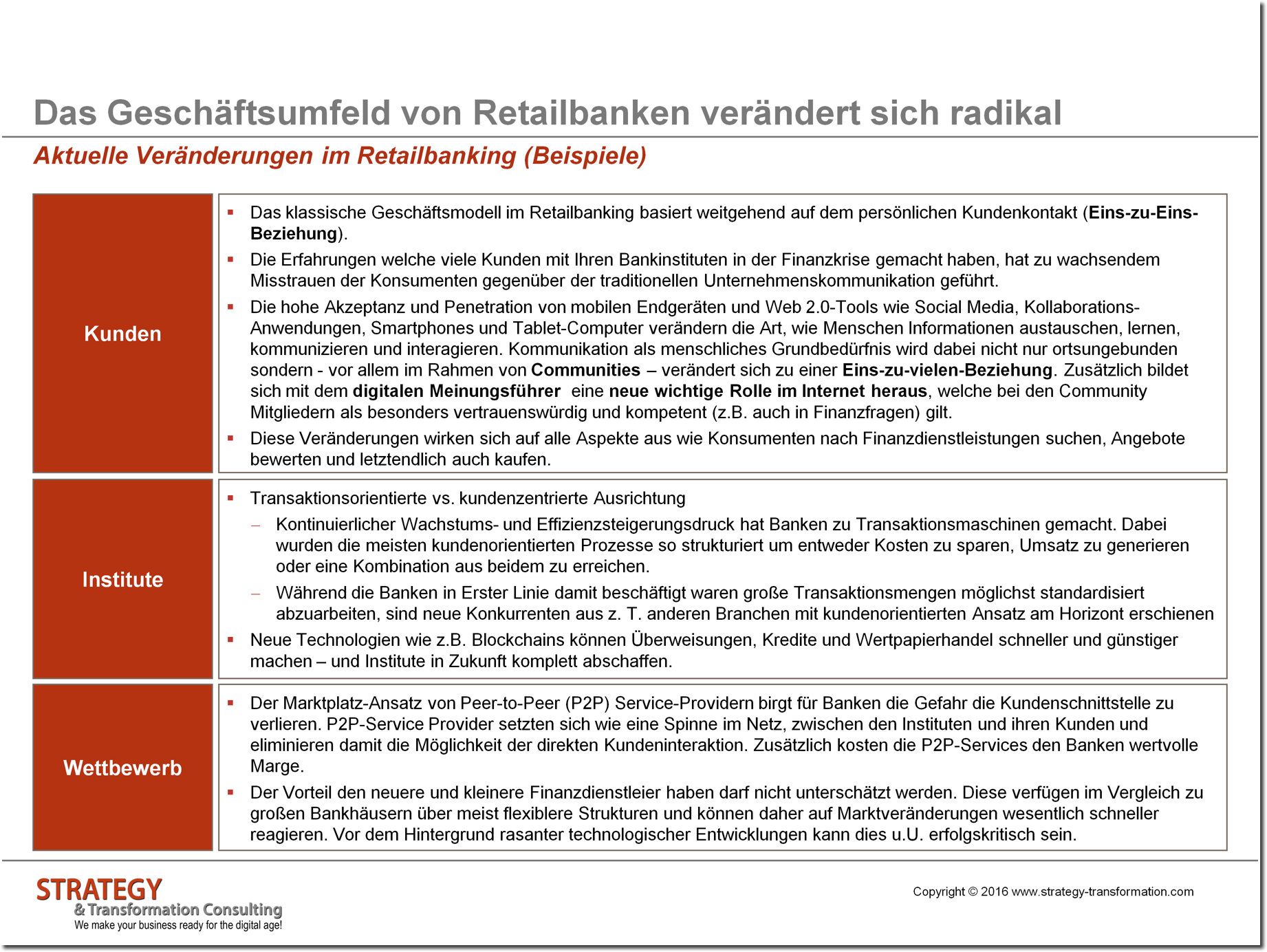

Das Geschäftsmodell von klassischen Retail-Banken basiert auf einigen fundamentalen Faktoren:

- Banken sind lokal aufgestellt

- Bank-Dienstleistungen basieren auf Vertrauen

- Das Bankensystem ist generell instabil –> Im Rahmen der Regulierungen wird die Sicherheit innerhalb einer Bankdienstleistung auf der einen Seite gewährleistet, macht die Bank aber auf der anderen Seite ineffizient und träge in ihren Handlungen und Transaktionen.

- Banken produzieren Informationen, fungieren als „Monitor“ des Finanzsektors und bieten – im Idealfall innerhalb langlebiger Kundenbeziehungen – passende Finanzprodukte an.

Nach der Finanzkrise 2011 hat sich das System jedoch komplett gewandelt – in eher kurzlebige Kundenbeziehungen und wenig Vertrauen in den Bankberater sowie in die Bank. Kein Wunder also, dass das Internet als starkes Medium und als Informationsplattform für den Kunden seinen Siegeszug hielt und sich entsprechend etabliert hat. Klassische Finanz- und Bankgeschäfte stehen nach wie vor auf der einen Seite. Mittels innovativer Technologien haben sich nun jedoch auch digitale Plattformen und -lösungen entwickelt – FinTechs sei Dank.

Blockchains könnten Finanzinstitute komplett überflüssig machen

Aber auch die sog. „Blockchains“ sind derzeit in aller Munde, die zusammen mit „Bitcoins“ als modernes Zahlungsmittel der Zukunft gelten könnten. Blockchains können Überweisungen, Kredite und Wertpapierhandel schneller und günstiger machen – und Institute abschaffen. Blockchains sind nichts anderes als virtuelle Kontoauszüge, die aus aneinandergereihten Datenblöcken bestehen und Informationen über alle möglichen Geschäfte enthalten. Diese Informationen sind gleichzeitig auf vielen Rechnern gespeichert und können nicht – oder höchstens sehr schwer – manipuliert werden. Jeder weiß also zu jeder Zeit, wem ein Gegenstand gehört und kann mit jedem direkt Geschäfte machen, auch wenn man sich nicht kennt, geschweige denn vertraut. Niemand muss länger zwischen Verkäufer und Käufer vermitteln. Ob es so weit tatsächlich kommt, kann heute niemand sagen. Doch alle namhaften Banken haben das Thema auf der Agenda. Dies hört sich nach einer großen Innovation an, bei der auch die Kehrseite gesehen werden muss: Nämlich, dass mit Bitcoins Korruption betrieben werden kann. Aus den beschriebenen Gründen: der Unabhängigkeit einer Transaktion von Ort und Zeit.

Fazit

Tatsache ist, dass das Internet „nicht mehr weg geht“. Geänderte Kundenbedürfnisse und ein Generationenwechsel hin zur Digitalisierung bedingen, dass neue Geschäftsmodelle angedacht werden müssen. Ob dies nun mit Blockchains oder ähnlich innovativen Neuerungen passiert oder ohne, wird sich zeigen. Unternehmen müssen in jedem Fall ihre Prozesse und Kundeninteraktionsmanagement neu überdenken, um zukunftsfähig zu bleiben. Fakt ist: Die Veränderungen werden vom Markt und vom Kunden heraus kommen – und dafür sollte das eigene Unternehmen gut gerüstet sein!

Weiterführende Links

Fachkompetenz strategische Unternehmensausrichtung

Branchenkompetenz Bankwirtschaft

Über Uns

Unsere Positionierung und Leitbild: “Mastering the Digital Age!” Wir sind eine integrierte Management- und Technologieberatungsgruppe und bieten integriert die Konzeption und Umsetzung von ganzheitlichen Digitalisierungslösungen an. In dieser Kombination ermöglichen echte Vordenker strategische Beratung bei der Digitalisierung eines Unternehmens. Dies passiert mit tiefgreifenden methodischen Kenntnissen, fundierter Transformationserfahrung und einem hohen Maß an technologischem Verständnis sowie tiefer Expertise in der Wertgenerierung aus Daten. Das „neue Gold des 21. Jahrhunderts“ kann durch modernste künstlicher Intelligenz (KI) und Cloud-Computing-Technologien gewonnen werden. Dies alles End2End aus einer Hand über den ganzen Transformationsprozess. Mehr über uns erfahren Sie hier.

Ihr Ansprechpartner

Hat Ihnen der Blogartikel gefallen? Haben Sie Fragen dazu? Wir freuen uns auf Ihr Feedback und stehen für eine Diskussion jederzeit gerne zur Verfügung!

Marc R. Esser

Managing Partner

Strategy & Transformation Consulting

Email senden

Kommentare geschlossen