Digitale Transformation in der Versicherungswirtschaft

Zu Beginn meines Fachartikels möchte ich mit einer kurzen Anekdote über ein interessantes Erlebnis einsteigen. Ich habe kürzlich einen Vortrag zur digitalen Transformation und deren Implikationen für die Versicherungsbranche bei einem großen deutschen Versicherungsunternehmen gehalten. Über die dort erlebte Haltung und Veränderungsresistenz gegenüber der Digitalisierung und den Neuen Medien war ich jedoch überaus erstaunt! Warum?

Große Teile des Auditoriums waren nämlich der Meinung, dass die altbekannten Versicherungs-Agenturen als wesentliches Vertriebsmodell auch in Zukunft soliden Bestand haben werden. Außerdem war man dort der Auffassung, dass sich die Digitalisierung aufhalten lässt und „die jungen Leute schon noch merken werden, dass Facebook & Co. nichts taugen“. Um diese veralteten Denkmuster aufzubrechen, werden Versicherungsunternehmen in den nächsten Jahren sicherlich massive Change Management Initiativen in Angriff nehmen müssen. Da ich zum Thema Change Management bereits einen eigenen Blog-Artikel verfasst habe, möchte ich hier jedoch nicht weiter auf dieses spezielle Thema eingehen. Wenn es aber interessiert, der kann sich natürlich ausführlich über das Change Management informieren. Mehr erfahren Sie hier.

Aktuelle Entwicklungen und Herausforderungen in der Versicherungsbranche

Nun aber zum eigentlichen Kern dieses Artikels. Die digitale Transformation macht auch vor der Versicherungswirtschaft keinen halt. Versicherungsunternehmen sind aktuell Markttrends ausgesetzt, die den gesamten Kaufprozess und Kundenlebenszyklus beeinflussen. Diese sind:

- Höhere Preissensitivität:

Der Preis wird mehr und mehr zum ausschlaggebenden Faktor bei der Kaufentscheidung. Die Kunden vergleichen zunehmend verschiedene Versicherungsangebote.

- Stärkeres Transparenzbedürfnis:

Die besseren Informationsmöglichkeiten durch Internet und Vernetzung werden durch den Kunden zunehmend stark genutzt. Zusätzlich wird durch die Regulierung ein höheres Transparenzniveau eingefordert.

- Sinkende Kundenloyalität:

Die Durchschnittliche Dauer der Kundenbeziehung sinkt in der Versicherungsbranche. Neue Direkt-/Onlineangebote bieten einfache Wechselmöglichkeiten, welche von den Kunden entsprechend genutzt werden.

- Flexible Produktanpassungen:

Erhöhtes Kundenbedürfnis nach Flexibilität bei sich ändernden Lebensumständen. Starre und langläufige Versicherungsverträge werden zunehmend vom Kunden abgelehnt.

Die Bedeutung von multiplen Zugangsmöglichkeiten zum Kunden wird weiter ansteigen und bisherige Vertriebsstrukturen (Agenturen, Direktvertrieb, Strukturvertrieb, etc.) in der Versicherungswirtschaft aufbrechen. Einer von zwei Konsumenten beginnt die Suche nach Kfz-Versicherungen online. Insbesondere junge Konsumenten nutzen Online-Kanäle für die Informationssuche sowie zusätzlich Social Media Angebote wie Communities, Blogs und Diskussionsforen. Mehr als 60% der Konsumenten planen die Nutzung von mehr als einem Kundenkontaktpunkt: Viele Kunden wechseln den Kanal während des Kaufprozesses, z.B. recherchieren online, aber kaufen von einem Vermittler.

Veränderte Bedürfnisse rücken das Kundenerlebnis stärker in den Mittelpunkt und erfordern eine Emotionalisierung der Kundenbeziehung auch in der Versicherungswirtschaft. Eine Emotionalisierung lässt sich durch den Aufbau von Vertrauen und Loyalität gegenüber einer Marke oder dem Image (Vertrauenssubstitute) erreichen. Außerdem sollte es dem Unternehmen gelingen, die emotionale Bindung des Kunden zum Unternehmen/Produkt zu festigen. Schlussendlich immens wichtig: Die inhaltliche Synchronisierung der Marketing-, Sales- und Servicekanäle sowie ein konsistentes Beziehungsmanagement! Zusätzlich ist es notwendig, den Kundenfokus im Unternehmen durch eine klare Einnahme der Kundenperspektive zu schärfen, Kundenbedürfnisse zu verstehen und zu erfüllen (Risikoeinstellung, Betreuungsbedarf, Preissensitivität, Vertriebswege etc.), das Kundenbeziehungsmanagement stringent an Kundenlebenszyklusphasen auszurichten sowie ein professionelles Kundenerlebnismanagement zu etablieren.

Die Herausforderungen für Versicherer, sich auf den digitalen Wandel einzustellen, sind gigantisch: Es gilt nicht nur, ein über alle Kanäle konsistentes Kundenerlebnis zu schaffen, für die organisatorische Bereitstellung aller Kundendaten auf allen Kanälen zu sorgen, sondern eine versicherungssparten-übergreifende Marken-, Produkt- und Preisstrategie umzusetzen.

Google macht jetzt auch „in Versicherungen“!

Zusätzlich zu den großen Herausforderungen, ein über alle Kanäle konsistentes und differenziertes Kundenerlebnis zu gestalten, droht den etablierten Versicherungsunternehmen von Wettbewerber-Seite her eine Kampfansage: Der Suchmaschinenbetreiber Google weitet seine Geschäfte auch auf den Versicherungsmarkt aus. Der US-Konzern bereitet in Deutschland die Einführung seines eigenen Preisvergleich-Internetportals für Autoversicherungen vor. In Großbritannien ist Google bereits mit seinem Dienst „Compare“ entsprechend im Markt aktiv. Jetzt soll es auch baldmöglichst im deutschen Markt los gehen. Nach Informationen der Süddeutschen Zeitung soll Google mit „Compare“ noch in diesem Jahr an den Start gehen. Der vernetzte Kunde ist nicht bereit, mehr zu zahlen, als er muss. Er will es genau wissen. Und das am besten von unabhängiger Stelle. Auf der Suche nach Informationen verlässt er sich nicht mehr länger auf die Meinung eines Versicherungsvertreters. Insbesondere die jüngere Generation befragt lieber Online-Vergleichsportale und spart sich den Weg in eine der verstaubten Versicherungsagenturen der etablierten Player.

Egal, ob die Internetseiten ausschließlich dem Vergleich dienen oder direkt zum Vertragsabschluss verwendet werden: Die steigende Relevanz dieses Vertriebszweigs ist eklatant. Online-Anbieter profitieren vor allem dann, wenn Produkte aufgrund mangelnder Differenzierung nur durch günstige Preise beim Kunden punkten. Google startet mit Vollgas durch: Aufgrund seiner führenden Position als Suchmaschine und Werbeplattform sowie dem sehr hohem Markenbekanntheitsgrad und den hohen Barreserven strotzt der Internet-Riese nur so vor Kraft. Das Unternehmen aus dem amerikanischen Mountain View hat das Potenzial, den deutschen Vertrieb von Versicherungsprodukten wesentlich zu verändern. „Wenn Google als Vergleichsportal kommt, wird das den Markt verengen“, sagt Detlef Frank, Chef von HUK24. „Ich erwarte, dass viele Kunden direkt bei Googles Portal hängen bleiben. Dann klicken weniger auf die Anzeigen, und die von Anzeigen abhängigen Vergleicher oder Direktversicherer müssen mehr zahlen, um an ihr Neugeschäft zu kommen.“

Änderungen des Geschäftsmodells

Ich möchte die folgende Analyse des Versicherungs-Geschäftsmodells und der zukünftigen Veränderungen durch die Digitalisierung gerne in die Bereiche Value Proposition, Kundeninteraktion und Fähigkeiten strukturieren:

Value Proposition

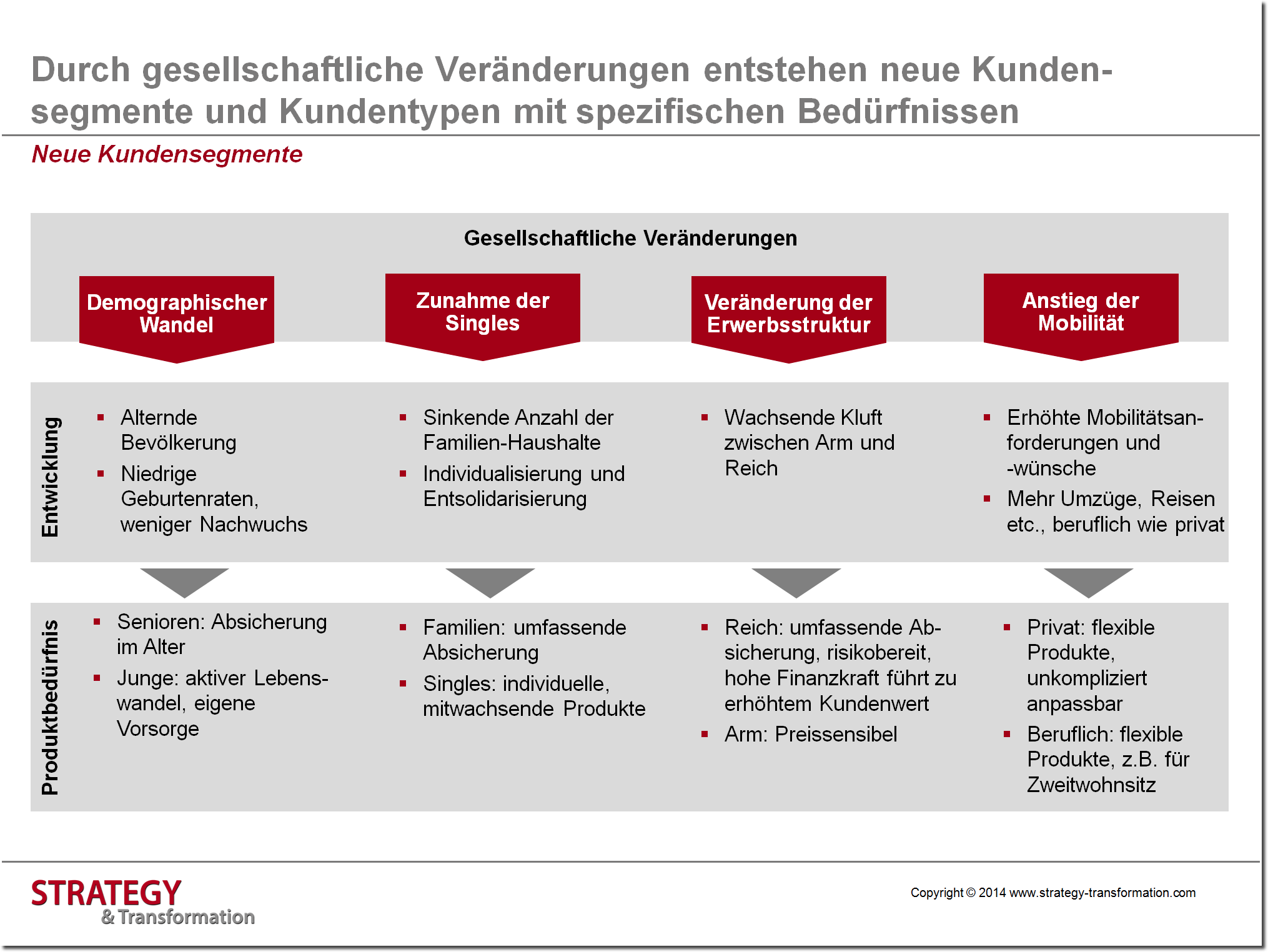

Die größte Herausforderung für Versicherungsunternehmen ist die wertorientierte Identifizierung von Zielgruppen und deren Bedürfnisse. Durch gesellschaftliche Veränderungen wie dem demographischen Wandel (alternde Bevölkerung, niedrige Geburtenraten, weniger Nachwuchs), der Zunahme von Single-Haushalten (sinkende Anzahl der Familien-Haushalte, Individualisierung und Entsolidarisierung), der Veränderung der Erwerbsstruktur (wachsende Kluft zwischen Arm und Reich nicht nur in den USA, sondern auch verstärkt in Deutschland) und dem Anstieg der Mobilität (Erhöhte Mobilitätsanforderungen und –wünsche, mehr Umzügen, Reisen etc., beruflich wie privat) entstehen neue Kundensegmente und Kundentypen mit spezifischen Bedürfnissen.

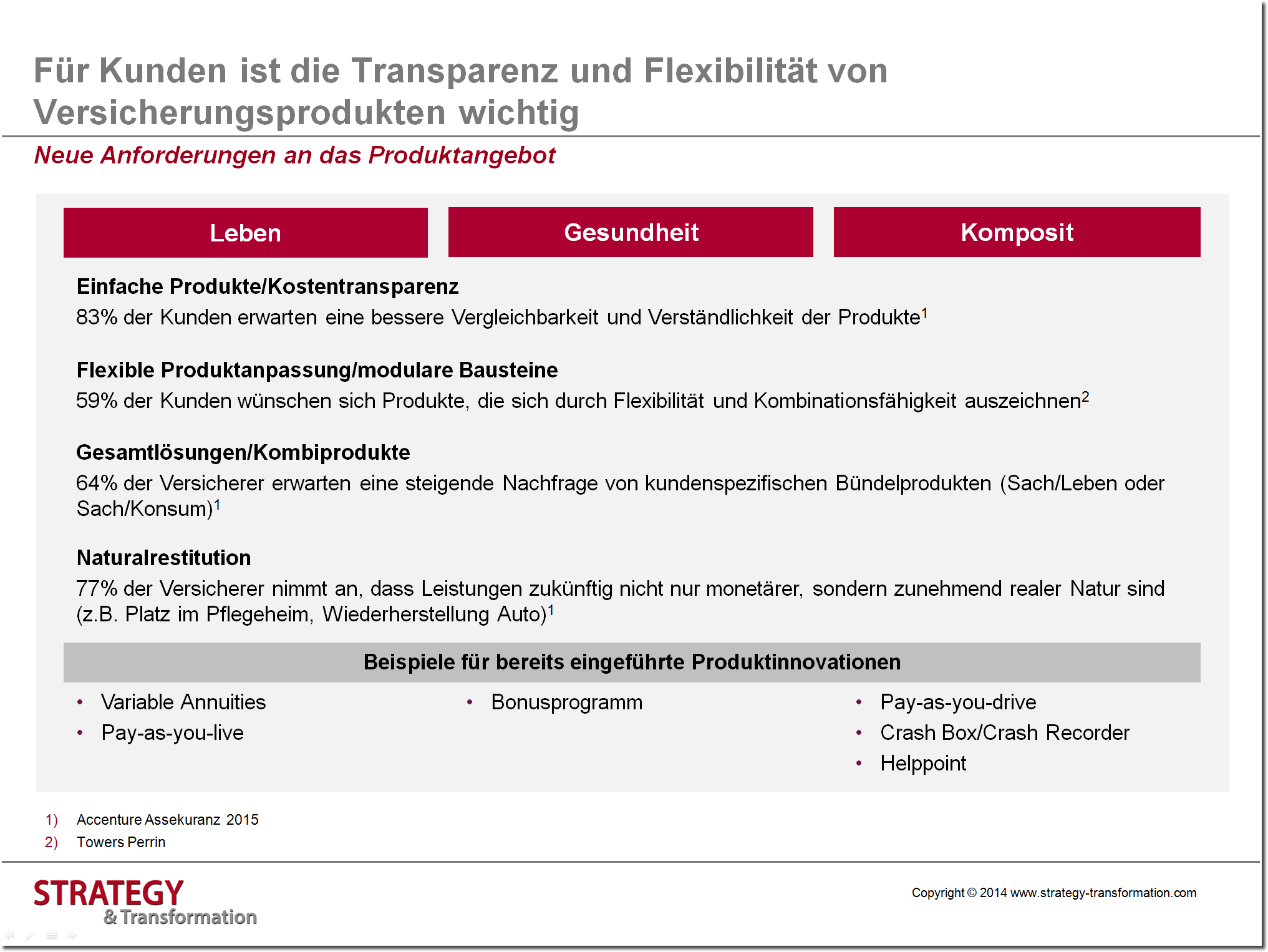

Darüber hinaus wird für Kunden die Transparenz und Flexibilität von Versicherungsprodukten immer wichtiger. So erwarten 83% der Kunden eine bessere Vergleichbarkeit und Verständlichkeit der Produkte. 59% der Kunden wünschen sich Produkte, die sich durch Flexibilität und Kombinationsfähigkeit auszeichnen. 64% der Versicherer erwarten eine steigende Nachfrage von kundenspezifischen Bündelprodukten (Sach bzw. Leben oder Sach bzw. Konsum) und 77% der Versicherer nehmen an, dass Leistungen zukünftig nicht nur monetärer, sondern zunehmend realer Natur sind (z.B. gesicherter Platz im Pflegeheim, Wiederherstellung des kaputten Autos). (Quelle: Accenture Assekuranz 2015). Hier wird eine gezielte, wertorientierte Ansprache der Kundensegmente und Kundentypen zur Bedürfnisbefriedigung und Bedarfsschaffung benötigt.

Kundeninteraktion

Die Kundenloyalität wird in Zukunft durch bessere und einfachere Informationsverfügbarkeit sowie unkomplizierte Wechselmöglichkeiten weiter sinken: Die durchschnittliche Vertragsdauer bei Haushaltsversicherungen liegt bei nur noch 5,2 Jahren. 30% aller Kunden entscheiden sich allein über den Preis, welches Produkt ausgewählt wird und über 40% der Kunden haben eine Reihe von Angeboten vor Vertragsabschluss eingeholt (Quelle: Psychonomics Kundenmonitor Assekuranz). Von daher verwundert es nicht, dass die Bedeutung des Vertriebs über Internetportale sowie direkte digitale Kanäle weiter steigen wird. Zusätzlich können nutzungsbasierte Zahlungsmodelle, der Abschluss im Bedarfsfall und Rückwärtsauktionen einen wesentlichen Beitrag zur Erfüllung der Flexibilitätsanforderungen des Kunden beitragen.

Fähigkeiten

Kernprozesse und -kompetenzen, die den Kunden in den Mittelpunkt stellen, sind für Versicherungsunternehmen unabdingbar. Durch die Ausrichtung der Kernprozesse auf den Kunden in Marketing, Vertrieb und Service lassen sich Wettbewerbsvorteile erreichen: Innovative Produktentwicklung, differenziertes Marketing, Vertrieb über multiple Kanäle, standardisierte Vertragsabwicklung und ein schneller Service beim Schadenmanagement sind dabei absolut erfolgskritisch.

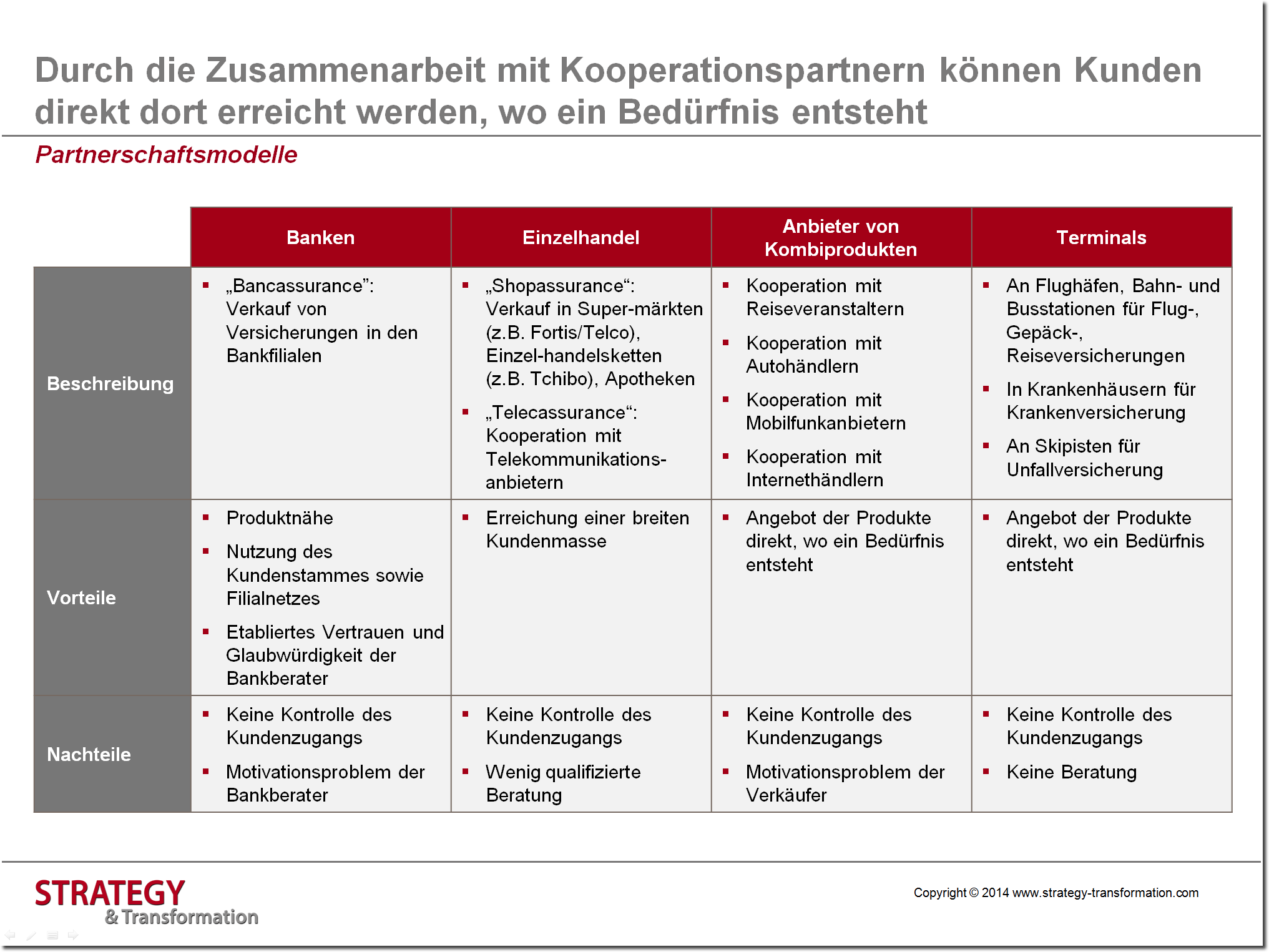

Durch die Zusammenarbeit mit Kooperationspartnern können Kunden direkt dort erreicht werden, wo ein Bedürfnis entsteht. Als Kooperationspartner für Versicherer bieten sich dabei Banken (Bankassurance), Einzelhandel (Shopassurance), Reiseveranstalter, Autohändler, Mobilfunkanbieter und Terminals wie z.B. Flughäfen und Bahnhöfe an. Dieses Vorgehen könnte sich wirklich auszahlen! Die Vorteile reichen von einer stärkeren Produktnähe, besseren Ausnutzung des Kundenstammes, einem ausgeweitetem Filialnetz durch Partnerunternehmen bis hin zu Erreichung einer breiteren Kundenmasse. Außerdem werden die Produkte direkt an denjenigen Touchpoints angeboten, wo sich auch der Kunde tummelt. Sicherlich ist dies auch mit Nachteilen verbunden wie unzureichende Kontrolle des Kundenzugangs sowie wenig qualifizierte Beratung durch Servicekräfte und unmotivierte Verkäufer. Die Vor- und Nachteile müssen für jede potentielle Partnerschaft individuell analysiert und bewertet werden, bevor eine dedizierte Aussage für bzw. gegen ein Partnerschaftsmodell getroffen werden kann.

Digitale Transformation: Best Practices in der Versicherungswirtschaft

Mit Hilfe digitaler Dienste und Technologien kann das Geschäftsmodell effektiv und effizient in den fünf Kernbereichen Kundenbindung, Kundenservice, Customer Insight / Produkt- und Beschwerdemanagement, Vermittlermanagement und Kundenakquisition weiterentwickelt werden:

- Kundenakquisition / Lead Generierung: Vertriebsmannschaft, Internetseiten der Versicherer, Online-Händler, Internetportale

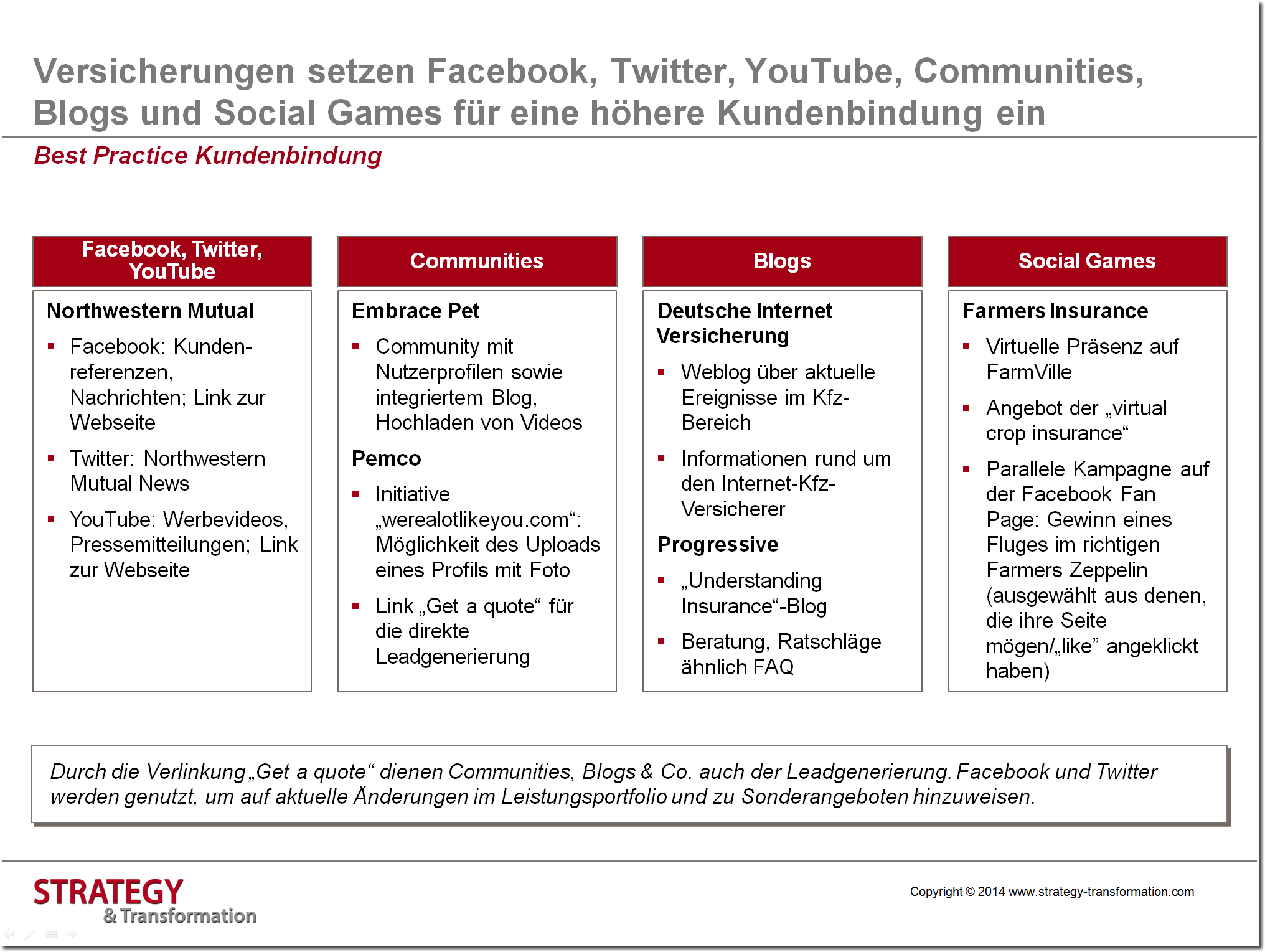

- Kundenbindung: Facebook, Twitter, YouTube, Communities, Blogs, Social Games, …

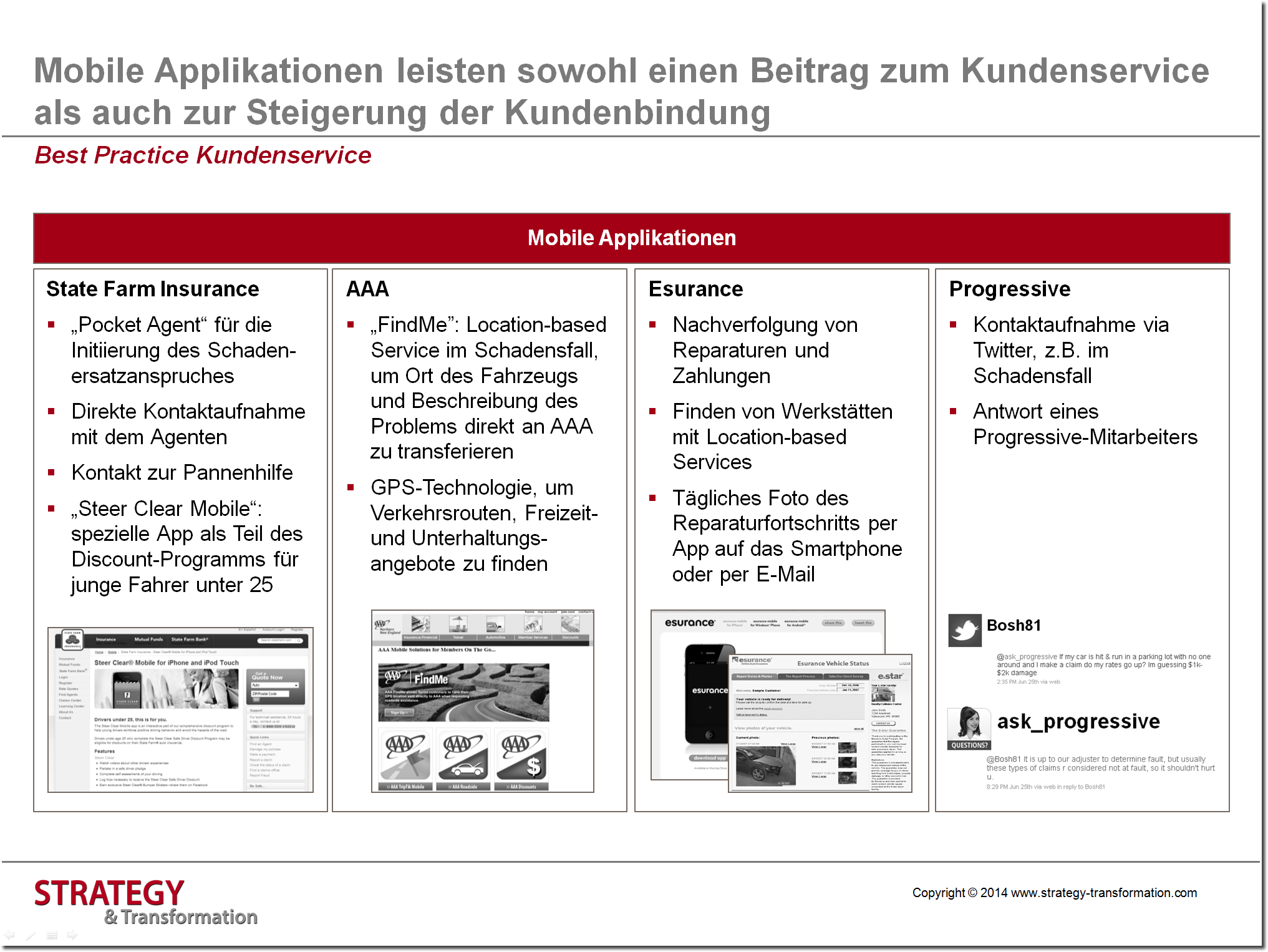

- Kundenservice: Live Chat, Mobile Applikationen

- Customer Insight / Produkt- und Beschwerdemanagement: Diskussionsplattformen, Bewertungen/Ratings

- Vermittlermanagement: IT-Infrastruktur, Mobile Applikationen, Blog/Podcast/Foren

Kundenakquisition und -bindung

Internetseiten der Versicherer, Online-Händler sowie Internetportale stellen erste Kontaktpunkte für potenzielle Kunden dar. Zusätzlich setzen Versicherungen vermehrt Facebook, Twitter, YouTube, Communities, Blogs und Social Games für eine höhere Kundenbindung ein. Durch die Verlinkung „Get a quote“ dienen Communities, Blogs & Co. auch der Leadgenerierung. Zusätzlich werden Facebook und Twitter genutzt, um auf aktuelle Änderungen im Produktportfolio sowie auf Spezialangebote hinzuweisen. Die Krankenversicherung Bupa aus Australien nutzt zum Beispiel das gesamte Spektrum des Social Media und bindet damit seine Kunden an die eigene Marke: Mittels einer Facebook Applikation unterstützt Bupa Kunden beim Aufgeben des Rauchens. Dabei kann der Kunde die Zeit seit der letzten Zigarette sowie Angabe des gesparten Geldes nachverfolgen. Zusätzlich hat die Bupa im Netz eine Community zum Austausch von Kunden zu Gesundheitsthemen und der Möglichkeit der Abgabe von Feedback und Ideen für Bupa eingerichtet. Die Kunden werden damit an der Entscheidung beteiligt, welche Ideen umgesetzt werden sollen. Zusätzlich hat Bupa auf YouTube einen Gesundheitskanal eingerichtet, auf dem Informationsvideos zu Hilfestellungen bei diversen Krankheiten gegeben werden wie z.B. Diabetes 2 und Arthrose. Um auch auf dem mobilen Endgeräten der Kunden präsent zu sein, bietet Bupa mobile Applikationen für Android und iOS Betriebssysteme an. Die Applikation ermöglicht Kunden, sich nicht nur über aktuelle Gesundheitsthemen zu informieren und sich mit anderen Kunden/Patienten auszutauschen, sondern bietet zusätzlich einen Gesundheitsrisikorechner zur Identifikation und Abschätzung potentieller Gesundheitsrisiken.

Kundenservice

Das Kundenerlebnis bei der Nutzung von Self-Service Webseiten kann z.B. durch den Einbau von Video Chat-Funktionalitäten (Life oder automatisiert mittels Avatar) deutlich verbessert werden. Die Regence Versicherung hat damit sehr gute Erfahrungen gemacht: Die Kundenzufriedenheit mit dem Live Chat liegt bei konstant 99%. Regence bietet auf seiner Webseite im Self-Service-Bereich einen integrierten Live Chat, um Probleme bei der Nutzung der Webseite zu lösen oder um Fragen zum Leistungsportfolio beantworten zu können. Vorab werden die Kunden bei einer Umfrage natürlich zu den präferierten Kontaktmöglichkeiten befragt. Im Zentrum der Bemühungen steht die Erreichung eines positiven Kundenerlebnisses („Customer Experience“).

Customer Insight / Produkt- und Beschwerdemanagement

Über die Wichtigkeit eines professionellen Beschwerdemanagements für die Kundenzufriedenheit und -bindung sowie als Inputgeber (Customer Insight) für das Produktmanagement habe ich einen separaten Blogartikel veröffentlicht: Diesen lesen Sie hier.

Kundenbeschwerden werden häufig in Foren diskutiert, weshalb Versicherer eigene Diskussionsplattformen anbieten sollten. Diskussionsplattformen sowie die Beantwortung von Kommentaren auf Facebook und Twitter erhöhen die Kontrolle über unzufriedene Kunden und generieren wichtige Kundendaten sowohl für den Vertrieb als auch für das Produktmanagement. Das Beispiel von „www.allstateinsurancesucks.com“ dient als ein anschauliches Beispiel, wie Versicherer es NICHT machen sollten: Die Plattform im Internet wurde von unzufriedenen Kunden der Allstate Insurance für den Meinungsaustausch mit Gleichgesinnten gegründet. Die Seite beinhaltet nicht nur eine Community zum Erfahrungsaustausch über Mängel von Allstates Leistungsportfolio und Kundeninteraktion, sondern auch juristische Ratschläge und Hinweise, wie man am effektivsten seine Beschwerde bei der Regulierungsbehörde („Department of Insurance“) einreichen kann. Die Plattform wurde von dem Magazin „Forbes“ als „#1 Corporate Complaint Site“ ausgezeichnet und hat dadurch eine enorme Visbibilität im Markt erreicht, was für die Allstate Versicherung einem kommunikativen Super-Gau gleichkam. Ein viel vernünftigerer Ansatz für Versicherer ist es, eine eigene Diskussionsplattformen anzubieten, auf denen sie unzufriedene Kunden und deren Meinungsäußerung besser steuern können. Mit „steuern“ meine ich hier nicht, Kommentare zu unterdrücken oder zu löschen. Dies sollte man auf keinen Fall tun. Ziel ist es, Kommentaren oder auch einen sich anbahnenden shitstorm mit sachlichen ehrlichen und transparenten Argumenten zu begegnen. Sollten Kunden nämlich das Gefühl haben, dass ihre Meinungsäußerung (Beschwerde/positives Feedback, Rezension, etc) manipuliert wird, werden sie sofort auf eine unabhängige Plattform wechseln, was jedoch nicht im Sinne des Versicherers sein kann. Nach dem Kommunikationsdebakel von Allstate hat die Versicherung entsprechend reagiert und eine eigene Community mit Diskussionsplattform und Blog nach kundenspezifische Kategorien auf der eigenen Webseite eingerichtet. Die Diskussionsplattformen von Pemco bietet zum Vergleich nicht nur die Abgabe von Kundenmeinungen und Bewertungen sondern auch einen Link „Get a quote“ für die Leadgenerierung. Von daher kann man eine Diskussionsplattform auch sehr gut für vertriebliche Zwecke nutzen.

Vermittlermanagement

Der Einsatz von interaktiven Anwendungen und Social Media ist für das Management von Vermittlern sehr nützlich. Die Amica Versicherung hat eine konsumentenzentrierte Kultur mit dem Versprechen, alle Probleme mit einem einzigen Anruf zu lösen, eingeführt. Um dieses Versprechen auch halten zu können, haben Mitarbeiter einen 360°-Blick auf alle Kundenbeziehungen sowie Zugang zu allen Policen, Entscheidungsregeln und vollkommene Entscheidungsgewalt. Die State Farm Insurance nutzt mobile Applikationen wie iPhone Apps für Agenten für die Vernetzung von Kommunikation und Services. SwissLife stellt seinen Vermittlern, Maklern und Finanzdienstleistern umfangreiche Fachinformationen zu Verfügung und nutzt Blogs, Videos und Podcasts zur Aus- und Weiterbildunbildung. Ziele sind, eine bessere Qualifikation und Erhalten eines Feedbacks durch eingebaute Kommentarfunktionen zu erreichen.

Schlussfolgerung Best Practices

Die Best Practice Beispiele zeigen, dass einige Versicherer den aktuellen Herausforderungen des digitalen Wandels mit entsprechenden digitalen Angeboten begegnen. Die wesentlichen Herausforderungen dabei sind: Entwicklung von kundenspezifischen Produkten, differenzierte Kundenansprache auf neuen Kanälen, integrierte Leadgenerierung, Steigerung der Kundenloyalität und kundenzentrierte Ausrichtung von Kernprozessen.

Zukunftsszenarien

In diesem Kapitel möchte ich auf verschiedene Geschäftsmodell-Zukunftsszenarien eingehen und fünf Szenarien kurz skizzieren. Grundlage aller Szenarien ist die Digitalisierung, Unterschiede ergeben sich aus der Markenbedeutung und den Vertriebswegen.

Individualanbieter

Der Individualanbieter zeichnet sich durch eine Individualisierung des Angebots und der Kundenbetreuung aus. Dabei nutzt man den digitalen Fortschritt besonders für den personalisierten Kundenkontakt (weiterentwickelte Chats mit Avataren, Life Video Chat, Instant Messages, etc.). Kunden erhalten ein individuelles Produktangebot mit enger und personalisierte Kundenbetreuung: Kontinuierlicher Kontakt mit persönlichem Kundenberater über neue, digitale Kanäle. Ziel ist die Emotionalisierung der Kundenbeziehung. Durch die individuelle Kundenansprache über neue digitale Kanäle und ein personalisiertes Produktangebot werden Kunden daher stark gebunden.

Integrator

Der Integrator zeichnet sich durch die Integrierung und Synchronisierung aller Vertriebskanäle für eine individuelle Kundenansprache unter Aufhebung des Bestandsschutzes aus. Eine Preisdifferenzierung über die Kanäle findet nicht statt. Kunden haben die Möglichkeit, ihren präferierten Vertriebsweg selbst auszuwählen sowie parallelen Zugang zu allen weiteren Kanälen nutzen zu können. Multiple Zugangsmöglichkeiten und die Synchronisierung von Vertriebswegen ermöglichen einen differenzierten Kundenkontakt. Für den Wettbewerb bedeutet dieses Geschäftsmodell einen erhöhten Preiskampf, Notwendigkeit einer effizienten Organisationsstruktur, effizienten Einsatz von IT-Systemen sowie die Etablierung von multiplen Vertriebskanälen.

Portalkooperation

In der Portalkooperation gründen ausgewählte, starke Anbieter gemeinsam ein Portal, welches umfassende Beratungsleistungen offeriert und eine Differenzierung über die Versicherungsmarke ermöglicht. Der Kunde hat die Möglichkeit, eine einfache und transparente Suche nach Produktangeboten ausgesuchter Anbieter durchzuführen. Die Kaufentscheidung fällt über Versicherungsmarken sowie den Preis. Durch den Zusammenschluss zu Portalen wird die eigene Vertriebsorganisation jedoch aufgelöst. Die Implikationen auf den Markt sind erhöhter Preiskampf, Gründung von Konkurrenzportalen sowie steigende Marktkonsolidierung.

Produkthaus

Versicherungsunternehmen treten nur noch als Produkthaus auf, der Vertrieb erfolgt über Aggregatoren wie Internetportale. Die Differenzierung erfolgt über den Preis und die Portalmarke. Einzelne Versicherungsmarken verschwinden jedoch vom Markt. Für den Kunden heißt das, dass Kontaktaufnahme und Produktangebot ausschließlich durch den Aggregator erfolgen. Die Entscheidung für ein Produkt wird ausschließlich auf Basis des Preises gefällt. Die Implikationen für den Markt sind erhöhter Preiskampf, Auftreten von Nischenanbietern, weitere Fragmentierung des Marktes sowie Eintritt von branchenfremden und ausländischen Anbietern.

Ich bin in diesem Artikel bereits auf das Unternehmen Google eingegangen. Ich möchte an dieser Stelle, der Vollständigkeit halber, jedoch noch kurz auf das Geschäftsmodellszenario von Internetunternehmen im Versicherungsmarkt eingehen. Unternehmen wie Google verfügen über umfassende Kundenkenntnisse, welche diesen neuen Anbietern den Markteintritt relativ leicht macht. Anders als bei den etablierten Geschäftsmodellen erhält der Kunde das Produktangebot jedoch im Bedarfsfall, z.B. über mobile Kanäle mit direkten Abschlussmöglichkeiten. Im Ergebnis bedeutet dies für die etablierten Versicherungsunternehmen, die ihr Leistungsangebot nicht flexibel und schnell genug auf die sich ändernden Kundenbedürfnisse anpassen können, aus dem Markt gedrängt zu werden.

Fazit

Die größten Herausforderungen für Versicherungsunternehmen ergeben sich aus der notwendigen Kundenzentrierung und den veränderten Zugangsmöglichkeiten zum Kunden. Um zusätzliches Wachstum zu realisieren, ist eine wertorientierte Identifizierung von Kundensegmenten, Analyse von kundenspezifischen Bedürfnissen wie Flexibilität und Transparenz sowie eine individuelle Kundenansprache notwendig. Die steigende Bedeutung digitaler Informations- und Vertriebskanäle bedingt einen integrierten Ansatz für alle Online- und Offline Kanäle sowie die Einführung von flexibleren Preis- und Zahlungsmodellen durch individualisierte Produkte.

Bei der Umsetzung müssen alle Kernprozesse und -kompetenzen auf den Kunden ausgerichtet werden. Fehlende Fähigkeiten sind zu identifizieren und durch den Aufbau eines Kooperationsnetzwerkes zu schließen. Sollte Google Compare sich nach dem englischen Beispiel auch in Deutschland erfolgreich durchsetzen, kann ich den heimischen Versicherern nur dringend raten, ihre heute bestehende Veränderungsresistenzen aufzugeben und pro-aktiv auf den neuen Trend zu reagieren. Ansonsten werden einige der etablierten Player vom Markt verdrängt werden bzw. mit signifikanten Umsatzrückgängen zu rechnen haben.

Weiterführende Links

Fachkompetenz strategische Unternehmensausrichtung

Branchenkompetenz Versicherungswirtschaft

Digital Maturity Assessment (DMA)

Über Uns

Unsere Positionierung und Leitbild: “Mastering the Digital Age!” Wir sind eine integrierte Management- und Technologieberatungsgruppe und bieten integriert die Konzeption und Umsetzung von ganzheitlichen Digitalisierungslösungen an. In dieser Kombination ermöglichen echte Vordenker strategische Beratung bei der Digitalisierung eines Unternehmens. Dies passiert mit tiefgreifenden methodischen Kenntnissen, fundierter Transformationserfahrung und einem hohen Maß an technologischem Verständnis sowie tiefer Expertise in der Wertgenerierung aus Daten. Das „neue Gold des 21. Jahrhunderts“ kann durch modernste künstlicher Intelligenz (KI) und Cloud-Computing-Technologien gewonnen werden. Dies alles End2End aus einer Hand über den ganzen Transformationsprozess. Mehr über uns erfahren Sie hier.

Ihr Ansprechpartner

Hat Ihnen der Blogartikel gefallen? Haben Sie Fragen dazu? Ich freue mich auf Ihr Feedback und stehe für eine Diskussion jederzeit gerne zur Verfügung!

Marc R. Esser

Managing Partner

Strategy & Transformation Consulting

Email senden

Claudia Kratel

Partner, Marketing, Sales & Service Practice

Strategy & Transformation Consulting

Email senden

Erika Krizsan

Partner, Insurance Practice

Strategy & Transformation Consulting

Email senden

Kommentare geschlossen